Tinkoff Black условия получения и обслуживания карты в 2023 году

Чтобы получить карту Tinkoff Black в 2023 году, вам необходимо зарегистрироваться на сайте Tinkoff Bank и предоставить необходимые документы. Далее Вам необходимо оплатить годовое обслуживание в размере 17 500 рублей.

Карта Tinkoff Black предоставляет следующие преимущества в 2023 году:

1. Низкая минимальная сумма покупок для получения кэшбэка (от 1000 рублей).

2. Высокий кэшбэк до 20% при покупках в интернет-магазинах.

3. Бесплатное обслуживание карты в банкоматах и отделениях банка.

4. Бесплатная доставка по России.

5. Бесплатное обслуживание карты в международных банкоматах.

6. Бесплатные и комиссионные услуги переводов в рамках банка.

7. Возможность включить услуги платежей через мобильное приложение.

8. Услуга «Время для меня», позволяющая вам получить дополнительный кэшбэк и бонусы.

9. Бесплатные программы лояльности и акции.

10. Доступ к привилегиям в различных мероприятиях.

11. Возможность получения дополнительных кэшбэков при использовании карты в качестве гарантии при покупке товаров и услуг.

12. Возможность получения кредитных линий на карту.

Карта нового поколения Tinkoff Black

Возврат потраченных денег обратно на банковскую карту раньше был лишь мечтой. Сегодня эта услуга стала реальностью. Tinkoff Black – дебетовая карта с кэшбэком, которая позволит вам вернуть до 30% от покупки.

Особенности и основные преимущества карты Tinkoff Black

Достоинства карты заключаются в том, что ее можно легко и быстро оформить, а также использовать за границей. Снятие денег от 3000 руб. доступно в любых банкоматах мира, без комиссии. Также с Tinkoff Black можно осуществлять денежные переводы на карты других банков (до 20 000 рублей в месяц). Комиссия с отправителя, при этом, не взимается.

Примечательно и то, что Tinkoff Black может быть прекрасной альтернативой депозитному счету – каждый месяц банк начисляет клиенту 5% годовых на остаток на карте. Отслеживать этот процесс, а также все остальные доходы и расходы, можно при помощи сервисов интернет- и мобильного банкинга.

Как получить самый большой кэшбэк?

Многим интересно, как начисляется кэшбэк и как определяется процент, который будет выплачен клиенту. Возврат денег осуществляется за покупку по карте, в зависимости от того, какой именно товар вы приобрели.

Размер кэшбэка варьируется в пределах от 1% до 5%. У Tinkoff существуют категории повышенного кэшбэка. Работает это таким образом, что раз в квартал банк подбирает для клиента несколько категорий покупок, по которым возможно получить повышенный кэшбэк.

Клиенту банка необходимо выбрать 3 категории из перечня и получать повышенный кэшбэк при покупке товаров этих категорий. При оплате картой покупок, не из выбранных категорий, вы получите 1% кэшбэка.

У банка есть свои партнеры, которые готовы платить вам кэшбэк до 30%. К тому же, если по спецпредложению кэшбэк на вашу покупку — 30%, то треть от стоимости вернет вам магазин, а еще от 1 до 5% — банк. Таким образом, максимальный кэшбэк по карте Tinkoff Black составляет 30%.

Список партнеров и магазинов:

- OneTwoTrip;

- AliExpress;

- Ламода;

- eBay;

- Связной;

- Burger King;

- Кофейни «Шоколадница»;

- Озон;

- Wildberries;

- Летуаль;

- «ЛитРес» (магазин электронных книг);

- «Ригла» (сеть аптек);

- «Магнолия» (сеть супермаркетов) и др.

За один расчетный период вы имеете возможность получить не больше 3000 руб. за обычные покупки и до 6000 руб. за покупки по специальным предложениям. Если сумма кэшбэка больше, то остаток будет начислен вам на карту в следующем месяце.

Большой ли процент при пополнении карты, снятии денег и переводе на карты других банков?

Пополнение карты обойдется вам в 0 руб, если пополнять ее в банкоматах Tinkoff или у партнеров (на сумму до 300000 руб за расчетный период). Бесплатно обойдется и перевод со счета другого банка.

Если вы хотите пополнить карту через партнеров Tinkoff на сумму, превышающую 300000 руб, то комиссия составит 2% от суммы превышения лимита.

Получение наличных также возможно на определенных условиях: бесплатно снять деньги вы можете только в банкоматах Tinkoff – сделать это в любом другом банке можно только при условии, что необходимая вам сумма выше 3000 руб. Отметим, что ежемесячный лимит снятия наличных с карты Тинькофф Блэк составляет 150000 рублей.

Как получить карту Тинькофф Блэк ?

- Оставьте заявку на официальном сайте банка.

- В течение нескольких минут вам придет смс с подтверждением.

- Выберите наиболее удобный адрес и время, когда вы можете забрать карту.

- Встретьтесь с представителем банка, имея при себе только паспорт.

- Если документы в порядке, вы подпишете договор и сделаете фото с ним.

- В вашем присутствии работник банка активирует карту.

- На ваш электронный адрес придет письмо с подтверждением, а на телефон – смс с пин-кодом, после чего вы сможете полноценно пользоваться картой.

Лучшие тарифы

- Доставка карты осуществляется в течение 1-2 дней, прямо клиенту домой или в офис, по всей стране.

Бесплатно рублевая карта Блэк обслуживается только на таких условиях:

- наличие на вкладах не менее 50000 руб. (или кредита);

- не снижаемый остаток на карте, в размере 30000 руб.;

- установленный тариф счета 6.2.

- Максимально стоимость обслуживания карты – 99 руб/мес. Для валютных карт — 1 доллар или 1 евро ежемесячно.

- За интернет- и мобильный банкинг клиенты Тинькофф ничего не платят.

- Информирование через смс обо всех операциях также осуществляется бесплатно.

- За перевод средств в другие банки в размере до 20000 руб, владельцы «Tinkoff Black» комиссию не оплачивают. При отправке большей суммы, нужно заплатить 1,5% от превышения (но не меньше 30 руб.).

- Комиссия за снятие наличных не взимается.

- Максимальный процент на остаток за расчетный период – 5% (в рублях). Выплачивается при условии покупок на сумму от 3000 рублей в месяц. Для карт со счетом в долларах или евро этот показатель равен 0,1% годовых.

Пример из жизни

Как только я оформила карту Tinkoff, с первого же месяца пользования ощутила все ее преимущества. Так приятно, что делая покупку, ты еще и получаешь деньги. Помимо этого, перевод и снятие денег теперь, в какой бы точке мира я не находилась, для меня вообще не проблема.

Света, Иркутск

Мобильный банк и приложение

Мобильное приложение Tinkoff – это круглосуточный доступ к балансу счета, а также ко всем вашим финансовым операциям. Можно устанавливать лимиты по карте и контролировать расходы.

Пользование мобильным банком Тинькофф позволяет не только самостоятельно открывать вклады, но и ставить цели – определять суммы, которые вы накапливаете и не можете просто так потратить. Помимо прочего, пользователям мобильного банка Тинькофф доступны такие возможности:

- заказ справки об остатке на счете для поездки за границу («Еще» – «Инфо» – «Заказ справок»);

- подписки на ЖКХ (оплата жилищно-коммунальных услуг без комиссии и необходимости искать офис или специальные терминалы);

- бронирование столиков в ресторанах (с кэшбэком до 20%);

- возможность сгенерировать QR-код для отправки определенной суммы денег человеку, у которого нет карты (код можно отправить через мессенджер – получатель сможет отсканировать его прямо у банкомата и получить наличные);

- чат-бот и мгновенная связь с оператором;

- смена пин-кода;

- регистрация на портале «Госуслуг» для смены загранпаспорта, регистрации авто, получение информации о долгах и решения множества других вопросов;

- денежные переводы по номеру телефона клиентам не только «Тинькофф», но и «Сбербанка»;

- создание дополнительной виртуальной карты (в случае, если вы забыли взять с собой карту, можно создать ее виртуальную копию в приложении, добавить в Apple Pay или Google Pay и пользоваться).

Надежность и преимущества банка Тинькофф

Упрощенная процедура заказа и получения карт.

Что же касается самой карты Тинькофф Блэк, к ее преимуществам можно отнести следующее:

- отсутствие затрат на обслуживание при соблюдении условий;

- реальный кэшбэк (деньгами, а не бонусами);

- возможность выбора 3 наиболее востребованных вами категорий товаров, за покупки в которых банк будет начислять повышенный кэшбэк (5%);

- использование карты, как альтернативы депозитному счету и пр.

Почему именно Tinkoff Black?

Определенно, Тинькофф Блэк можно назвать универсальной картой, которая подойдет каждому, кто хочет грамотно управлять своими финансами. Получение процента от покупок, снятие денег в любой точке мира и возможность контролировать состояние счета через смартфон – это мечта, которую банк Tinkoff успешно воплотил в реальность, заботясь о своих клиентах.

Мультивалютная версия

Карта Тинькофф Блэк всегда именная и выпускается на 5-ть лет в 3-ёх платежных системах премиального статуса: МИР Премиум, MasterCard World и Visa Platinum.

Главной денежной единицей может быть не только отечественная валюта, но и западная, такая как Доллар и Евро. По всем валютным операциям, различающимся от счёта, за конвертацию будет списываться комиссия.

Чтобы оставаться в выигрыше после покупок в любом государстве, Тинькофф предлагает бесплатно открыть счёт в 1-ой из 27-ми иностранных валют. Просто выберите нужную единицу в личном кабинете и привяжите к международной карточке Тинькофф Блэк. Вот основные условия:

- При пополнении доп. счёта во время работы Московской биржи, основная денежная единица конвертируется по курсу отличному от Форекс не более 0,5 процентов. В прочие периоды времени график менее выигрышный.

- Комиссия, выставляемая платёжной системой, оплачивается банком. Для владельца сумма для списания приравнена с суммой чека.

- Кэшбэк начисляется исключительно по рублевому/долларовому/европейскому счету.

Visa или MasterCard – что лучше выбрать?

При повседневных расчётах внутри России, разницы между 2-мя системами практически нет. Visa имеет широкую международную сеть партнёров, а MasterCard чаще проводит акции. На вопрос какую систему выбрать Виза или МастерКард, можно ответить так: Виза удобнее для использования в Соединенных Штатах Америки, а МастерКард в Европе.

Платежная система Мир

Согласно закону РФ бюджетные средства должны попадать в распоряжение к гражданам без участия международных финансовых инструментов. Это постановление вступило в силу после внесения в 2014г. экономических санкций из-за возможной вероятности глобальной заморозки пенсий и заработных плат на картах с международными системами.

Работа платежной системы МИР целиком и полностью поддерживается силами отечественных организаций, ведь это единственный метод получать бюджетные выплаты на пластик.

Кэшбэк

На примере таблицы, рассмотрим, как расходы за расчетный период оказывают влияние на зачисление кэшбэк:

| Пункт затрат | Сумма выплат, ₽ | Начисление процента в конце р.п., ₽ |

| Выбранная категория повышенного кэшбэка | 20 000 ₽ | 1 000 ₽ (5%) |

| Остальные покупки | 20 000 ₽ | 200 ₽ (1%) |

| Оплата по спец. предложению с 10% кэшбэк | 3 000 ₽ | 300 ₽ (1%) |

| Оплата связи | 2 000 ₽ | 0 ₽ (0%) |

| Итого | 45 000 ₽ | 1 500 ₽ |

Возможно, Вы спросите: «Почему не начислили кэшбэк за оплату связи?» За оплату связи КБ не начисляется, но об этом чуть позже (см. пункт Когда не начисляется).

Условия и проценты

| Условие | Процент |

| Категория повышенного кэшбэка | 5% |

| Спец. предложения | 3–30% |

| Остальные покупки | 1% |

Сколько стоит обслуживание?

По единому тарифу:

| Денежная единица | ₽ | € | $ |

| Стоимость обслуживания | 99 ₽ в месяц | Бесплатно | |

З.П. карты, а так же те, кто переключился на 6.2, обслуживаются бесплатно, но для получения процент на остаток счет должен содержать на себе от 100 000 ₽.

Выпуск, а так же перевыпуск Тинькофф Блэк бесплатный вне зависимости от тарифа или причины. SMS-информирование обойдётся владельцу в 59 ₽/1 $/1 € в мес.

Условия бесплатного обслуживания

Кроме зарплатников на условия для бесплатного обслуживания могут рассчитывать и хозяева Тинькофф Блэк с обычным тарифом. Для этого необходимо выполнить хотя бы одно условие:

- Каждодневный остаток на счету от 30 000 ₽;

- Своевременная выплата действующего кредита в Тинькофф;

- Депозит на 50 000 ₽.

Снятие наличных

Операция по снятию денег доступна в любое время на любой остаток. Ни один тарифный план не учитывает лимит на снятие наличных в день, однако предусматривает комиссию за снятие в месяц:

| Снятие наличных | ₽ | € | $ |

| Через банкомат Тинькофф банка | 150 000 ₽ | 5 000 € | 5 000 $ |

| Через банкомат других банков | 150 000 ₽ | 5 000 € | 5 000 $ |

| Общая сумма | 300 000 ₽ | 10 000 € | 10 000 $ |

| Из поступлений от вкладов и выданных кредитов | Рассчитывается индивидуально, для каждого клиента | ||

| Комиссия за снятие после превышения лимита | 2%, 90 ₽ минимум | 2%, 3 $/€ минимум | |

Согласно таблице, снятие наличных без комиссии доступно до 299 999 ₽.

Пополнение

Интересный момент, как пополнить Тинькофф Блэк без комиссии:

| Условие | ₽ | $/€ |

| Через банкомат Тинькофф банка | Без комиссии | |

| Пополнение через карту другого банка | Без комиссии | Не практикуется |

| Пополнение наличными в партнерских точках | До 300 000 ₽ за расчётный период без комиссии, затем 2%. | До 10 000 $/€ без комиссии, затем 2%. |

| Перевод | Без комиссии (любой) | Без комиссии, в случае если денежная единица счёта и перевода совпадает ($+$ и €+€). После 5-ого перевод комиссия в 0,01 $/€. |

Овердрафт по карте Тинькофф Блэк

Овердрафт – это услуга, по которой при недостаточной сумме собственных денежных средств на балансе дебетовой карты, клиент может воспользоваться заемными от банка. Отличие от кредита в том, что средства, поступившие на карту, пойдут сразу на погашение овердрафта.

Тиньофф Банк – один из немногих, кто представляет овердрафт по дебетовым картам. Подключается услуга исключительно по заявке клиента в приложении или на сайте Тинькофф в личном кабинете.

Условия предоставления овердрафта:

- до 3000 рублей – бесплатно;

- до 10 000 ₽ – комиссия 19 ₽ в день;

- до 25 000 ₽ – 39 ₽ в день;

- более – 59 ₽ в день.

Платеж должен поступить до даты, указанной в выписке. После оформления карты у клиента устанавливается расчетный период (30 дней), в последний день периода формируется выписка, в течение 25 дней с этого момента нужно внести платеж по овердрафту. Проще говоря, срок пользования овердрафтом – до 55 дней.

Комиссия за перевод

Внутренние переводы между картами Тиньофф Банка бесплатны. Переводы в сторонний банк также бесплатно, если общая сумма подобных переводов за расчетный период не превысила 20 000 руб. При превышении – комиссия 1,5% от суммы (минимум 30 руб.).

Комиссия за пополнения

Банк у которого нет отделений, позаботился о своих клиентах. Благодаря сотрудничеству с другими банками и организациями карту Тинькофф Блэк можно пополнить без комиссии практически в любом банкомате или терминале

Партнеров у банка много, во всех пополнение будет без комиссии при сумме до 150 000 руб. месяц.

Онлайн-банк

Тинькофф – онлайн-банк, у него нет отделений. Вся работа банка построена так, чтобы сделать максимально комфортным дистанционное обслуживание клиента. Закрыть его вопросы и предоставить всю информацию своими сервисами. Клиентам банка не надо посещать отделение, ждать в очереди – все задачи решаются дистанционно, начиная от заявки на кредит и заканчивая его получением.

Мобильное приложение

Сервисы для клиентов банка – одни из самых удобных на рынке. Клиенты отмечают в отзывах удобный функционал и интуитивно понятный интерфейс. Мобильное приложение и личный кабинет интернет-банка оставляют только положительные впечатления.

Условия кэшбэка по карте Тинькофф Блэк

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

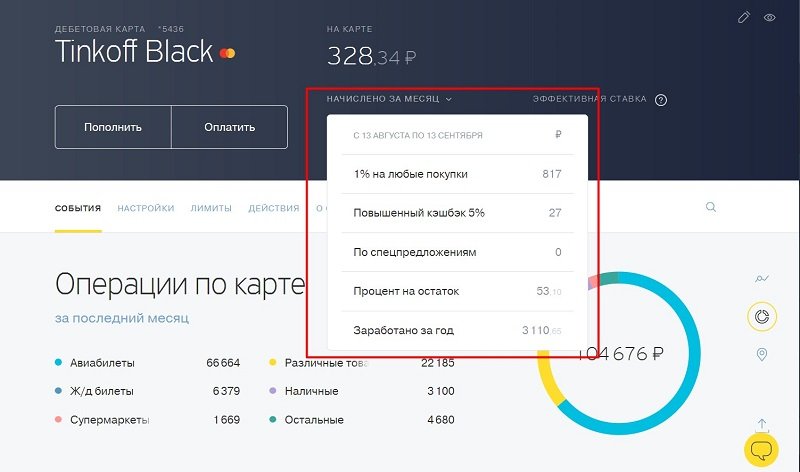

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

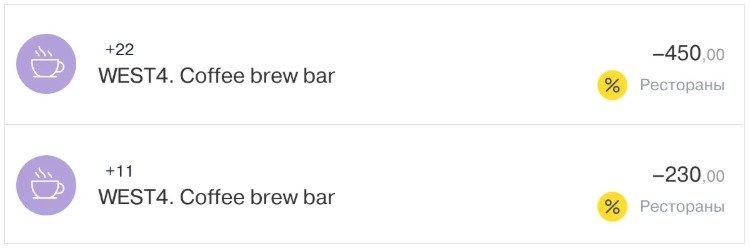

Начисление кэшбэка по категории «Рестораны»

Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

Процент на остаток

5%

Отличительной чертой Тинькофф Блэк является высокий процент начисления денежных средств на остаток на карте. Он составляет 3,5% годовых. Это значит, что банк начисляет 3,5% сверху от суммы денежных средств, хранящихся на карте.

Выплачивается ежемесячно. Действует только на сумму не более 300 000 рублей. Единственное условие – держатель Tinkoff Black ежемесячно должен совершать покупки на сумму не меньше 3000 руб.